小規模宅地等の特例とは?制度内容や要件を解説

亡くなった人(被相続人)が住んでいたり事業を営んだりしていた土地を相続した場合、要件を満たすと「小規模宅地等の特例」という制度を受けることが可能です。

この特例を受けられると、相続税を計算するときに土地の価値が通常よりも低く評価されるため、税負担を軽減する効果が期待できます。

本記事では、小規模宅地等の特例の制度内容や受けるための要件、利用時に押さえておきたいポイントを解説します。

小規模宅地等の特例とは

相続税を計算するときは、預貯金や株式、不動産などの相続財産ごとの評価額(相続税評価額)を求めます。

小規模宅地等の特例とは、一定の要件を満たす土地を相続したときに評価額を減額できる制度のことです。

小規模宅地等の特例が適用されると、土地の相続税評価額が最大で80%減額されます。

特例を適用した結果、遺産の相続税評価額の合計が基礎控除「3,000万円+600万円×法定相続人の数」の範囲内であれば、相続税はかかりません。

また、名称に「小規模」とある通り、減額が受けられる土地の面積には限度があります。限度面積を超える部分は、減額を受けられません。

小規模宅地等の特例の対象となる主な土地

小規模宅地等の特例では、相続した土地の種類によって、評価額の減額割合や減額が適用される面積が異なります。

ここでは、小規模宅地等の特例の対象となる土地の種類ごとに、減額割合や限度面積を解説します。

被相続人の住居が建っている土地(特定居住用宅地等)

被相続人が住んでいた建物が建っている土地は、要件を満たすと「特定居住用宅地等」として特例の対象となります。減額される割合と限度面積は、以下の通りです。

- 減額割合:80%

- 限度面積:330㎡

限度面積の330㎡は、100坪とほぼ同じ広さです。

例えば、小規模宅地等の特例を適用する前の相続税評価額が5,000万円、敷地面積が300㎡である土地を相続したとしましょう。

敷地面積は限度面積の範囲内であるため、小規模宅地等の特例が適用されると相続税評価額は「5,000万円×(100%−80%)=1,000万円」に減額されます。

被相続人が事業用に利用していた宅地(特定事業用宅地等)

被相続人が、個人商店や事務所などの事業を行うために使われていた宅地は、要件を満たすと「特定事業用宅地等」として特例の対象となります。

特定事業用宅地等の減額割合と限度面積は、以下の通りです。

- 減額割合:80%

- 限度面積:400㎡

減額割合は、特定居住用宅地等と同じく80%ですが、減額が適用される面積の限度は400㎡と広く設定されています。

被相続人が賃貸に出していた土地(貸付事業用宅地等)

被相続人が第三者に貸し出すためのアパートやマンション、駐車場などがあった宅地は「貸付事業用宅地等」として特例の対象になる可能性があります。

要件を満たした際の減額割合と限度面積は、以下の通りです。

- 減額割合:50%

- 限度面積:200㎡

特定居住用宅地等や特定事業用宅地等よりも、減額割合は少なく、限度面積は狭く設定されています。

小規模宅地等を適用するための要件

小規模宅地等の特例を適用するためには、土地の種類ごとに定められた要件を満たす必要があります。

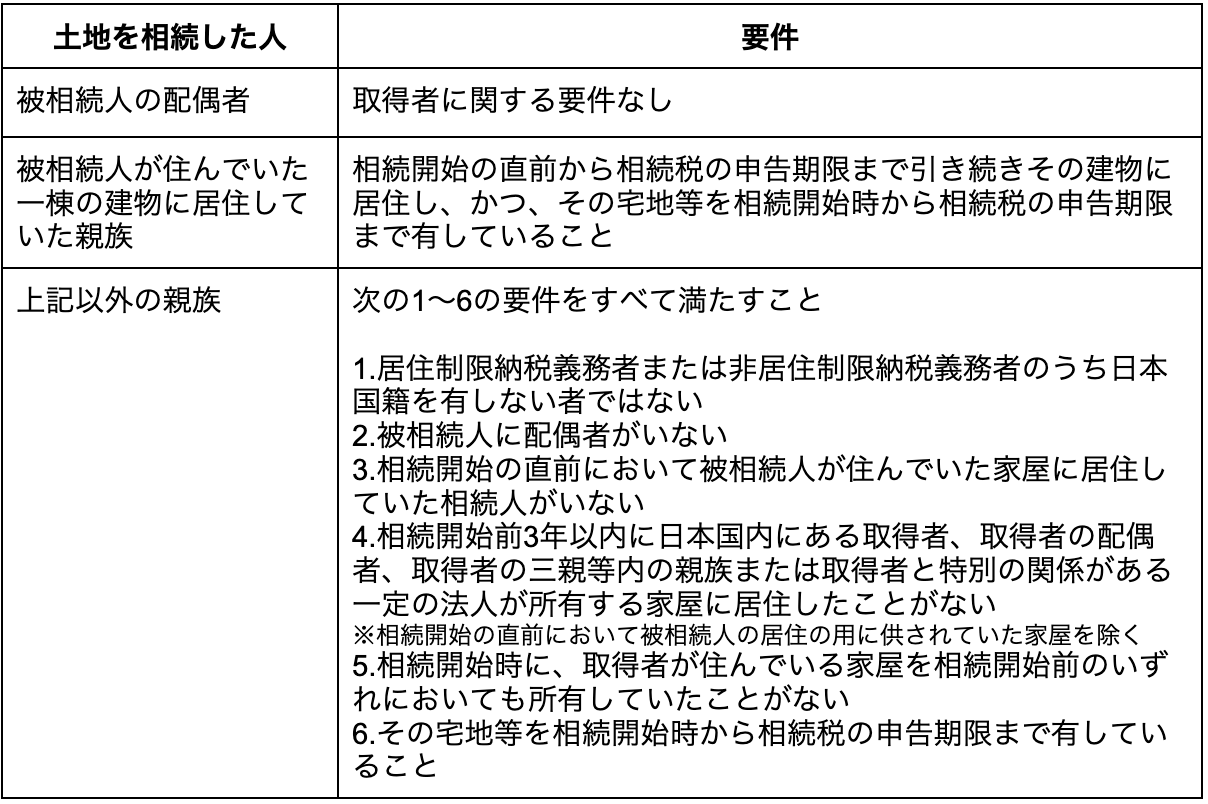

特定居住用宅地等として特例の対象となるためには、土地を相続する人が以下の要件を満たしていなければなりません。

※参考:国税庁「No.4124 相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)」

特定居住用宅地等に当たる土地を、亡くなった人の配偶者が相続するのであれば、満たすべき取得者ごとの要件はとくにありません。

亡くなった人と同じ建物に住んでいた親族が相続する場合は、相続開始の前から相続税の申告期限まで自宅に住み続けることが条件となります。

亡くなった人に、配偶者と同居の親族のどちらもおらず、別居していた親族が相続する場合は、さらに複数の要件を満たさなければ特例は適用できません。

また、特定事業用宅地等と貸付事業用宅地等は、特定居住用宅地等とは特例の対象になるための要件が異なります。

小規模宅地等の特例の要件は非常に複雑であるため、亡くなった人の土地を相続したときは、最寄りの税務署や税理士などに相談することをおすすめします。

小規模宅地等の特例で押さえておきたいポイント

小規模宅地等の特例で押さえておきたいポイントは、以下の通りです。

- 別居の家族がマイホームを持っていると特例を適用できない

- 被相続人が老人ホームなどに入っていた場合も適用できることがある

- 小規模宅地等の特例を受けるには相続税申告が必要

別居の家族がマイホームを持っていると特例を適用できない

亡くなった人と別の場所で暮らしていた親族が土地を相続したときも、要件を満たせば小規模宅地等の特例を適用できます。

ただし、別居の親族が特例を受けるためには、相続開始前の3年以内に借家や社宅など、基本的には第三者が貸主である住宅に住んでいなければなりません。

相続の開始時点でマイホームを所有している場合や、相続人自身が経営する法人の社宅などに住んでいる場合などは、小規模宅地等の特例は対象外となります。

被相続人が老人ホームなどに入っていた場合も適用できることがある

被相続人が亡くなる直前に、特別養護老人ホームや有料老人ホームなどに入居していた場合でも、一定の条件を満たすと小規模宅地等の特例を適用できます。

特例の対象となるのは、亡くなった人が要介護認定または要支援認定を受けて特定の施設に入居していたときです。

また、亡くなった人が障害者支援区分の認定を受けており、障害者支援施設など所定の施設に入所していた場合も、特例を適用できる可能性があります。

小規模宅地等の特例を受けるには相続税申告が必要

小規模宅地との特例を受けるためには、必ず相続税の申告をしなければなりません。

相続した遺産の総額が、相続税の基礎控除額を下回っているのであれば、申告は不要です。

しかし、遺産総額が基礎控除額を上回っており、小規模宅地等の特例を適用したことで無税になったのであれば申告は必要となります。

相続税の申告期限は、相続の開始が待ったことを知った日の翌日から10か月以内です。

申告期限までに、亡くなった人の出生から死亡まで連続した戸籍謄本を入手し、誰がどのように遺産を相続するのかを決め、申告と納税の手続きを済ませなければなりません。

相続が発生したら、速やかに行動を開始することが大切です。

申告時の必要書類

小規模宅地等の特例を適用するためには、相続する土地の種類に応じた書類を準備します。

例えば、配偶者や同居の親族が相続する場合は、住民票や戸籍の附表の写しなど、特例を受ける宅地に自らが住んでいることを証明できる書類が必要です。

※特例の適用を受ける人がマイナンバー(個人番号)を有する場合には提出不要

別居の親族が相続する場合は、住民票の写しや家屋の登記事項証明書、現在住んでいる借家の賃貸借契約書など、特定の要件を満たしていることが分かる書類を提出します。

また、特例を受けるかどうかにかかわらず、相続税を申告する際は、相続税の申告書を作成して以下の書類を添付します。

- 遺言書または遺産分割協議書の写し

- 被相続人のすべての相続人を明らかにする戸籍の謄本または図形式の法定相続情報一覧図の写し

- 相続人全員分の印鑑証明書

亡くなった人の土地を相続するときは、そろえるべき書類を確認して早めに収集を開始しましょう。

まとめ

- 小規模宅地等の特例を適用できると土地の相続税評価額が最大80%減額される

- 特例の対象となる土地は「特定居住用宅地等」「特定事業用宅地等」「貸付事業用宅地等」があり、それぞれに減額割合と限度面積が定められている

- 小規模宅地等の特例には要件があり、書類をそろえて申告をする必要もあるため、土地を相続したときは最寄りの税務署や税理士などに相談をすると良い

【コラム執筆者】

品木 彰(シナキ アキラ)

プロフィール

保険・不動産・金融ライター。ファイナンシャルプランナー2級技能士。大手生命保険会社や人材会社での勤務を経て2019年1月に独立。年間で700本以上の記事執筆に加えて、不動産を始めとしたさまざまな記事の監修も担当している。

https://daisakukobayashi.com/